8月20日,贝达药业公布半年报,实现总营收17.31亿元,同比增长15.37%;归母净利润反而下滑1.4亿元,同比下降37.53%。

这是公司自2022年以来首次半年报利润下滑。贝达药业在半年报中对利润下滑给出的解释是,因计入当期损益的折旧摊销等费用升高。

贝达药业方面人员告诉健识局:“贝达梦工厂和嵊州创新药产业化基地去年年底完工,转到固定资产,每年都会有一些折旧摊销;恩沙替尼在去年年底在美国上市,相应资本化的资产今年会有折旧摊销,二者对净利润产生了较大的影响。”

回溯近年发展,作为“创新药第一股”的贝达药业一度有些不思进取,长期吃着“老本”埃克替尼,业绩增长陷入停滞。不过,随着共计8款产品获批上市,公司营收、净利润在去年出现了显著涨幅,一度让市场看到“老树发新芽”的希望。

眼下,贝达药业业绩骤然生变,市场也重新审视老树新芽的含金量。事实上,贝达药业被寄予厚望的三代EGFR-TKI抑制剂贝福替尼上市后的销售额始终不高,在贝达营收中占据的份额不到10%,此外,公司拖欠益方生物的1.8亿元里程碑款项仍未解决,也暴露了其资金压力。

在这样的情况下,老牌药企到底能不能稳住业绩。

贝福替尼难当大任

2024年,姗姗来迟的贝福替尼终于成功纳入医保目录,销售额却并没有出现太大的增长。

贝达药业并没有公开每款产品的具体销售情况,但在2024年报中,贝达药业提到凯美纳、贝美纳在2024年及2023年的销售额占公司主营业务收入10%以上。撑起贝达药业半壁江山的,仍然是上市十多年的埃克替尼。

2025年上半年,贝达营收超10%的仍然是埃克替尼和恩沙替尼,这意味着贝福替尼占比不到10%,销售额不到1.73亿元。这款第三代EGFR-TKI没能在竞争中取得优势,令人惋惜。

贝达药业开发出中国第一个小分子肺癌靶向药埃克替尼,本来有希望乘胜追击,陆续开发二代、三代品种,维持竞争优势。但直到阿斯利康的三代药物奥希替尼在中国上市后,贝达药业才从益方生物手中引进了一款第三代EGFR抑制剂。

2023年5月,贝福替尼才在国内获批上市,打破了三代EGFR-TKI最长PFS纪录,但市场早就被阿斯利康、翰森制药、艾力斯等占据。即便拥有现成的医院渠道,也打破不了前几家称霸三代市场的局面。

贝达药业也在努力,通过强化市场推广来维持收入增长,代价是牺牲了原本引以为傲的研发投入。

在半年报中,贝达药业的“三费”支出都出现了比较大的增幅,销售费用、管理费用、财务费用分别增长13.34%、23.47%、118.06%。各项费用支出大幅度增加,公司的营收却没有出现太大的增长,看来上半年贝达药业的药更难卖了。

同时,公司近些年的研发投入不断下滑,降幅近60%,已从2021年的5.6亿元峰值,降至2025年上半年的2.26亿元。

创新药第一股何以至此?

贝达药业没能在研发上精进,其实是想走一条“以量取胜”的路线。

早在2018年,贝达药业就曾对媒体坦言:新药研发投入大、周期长、不可预测因素较多,在研发过程中很可能由于疗效不确定性、安全性问题等多种原因导致研发失败或不能获得监管部门的审批,进而影响到公司前期投入的回收和经济效益的实现。大概从那个时候,贝达药业就确定了分散投资的思路。

2014年10月,贝达药业向美国Xcovery公司股权投资2000万美元,共同开发新一代ALK抑制剂X-396,也就是如今的恩沙替尼;2015年12月,贝达药业又参投了多禧生物。

2017年2月及6月,贝达药业先后两次通过股权收购取得主要从事靶向新药CM082研发的卡南吉医药100%股权。此后,贝达药业又先后参与投资翰思艾泰、华昊中天等创新药企。

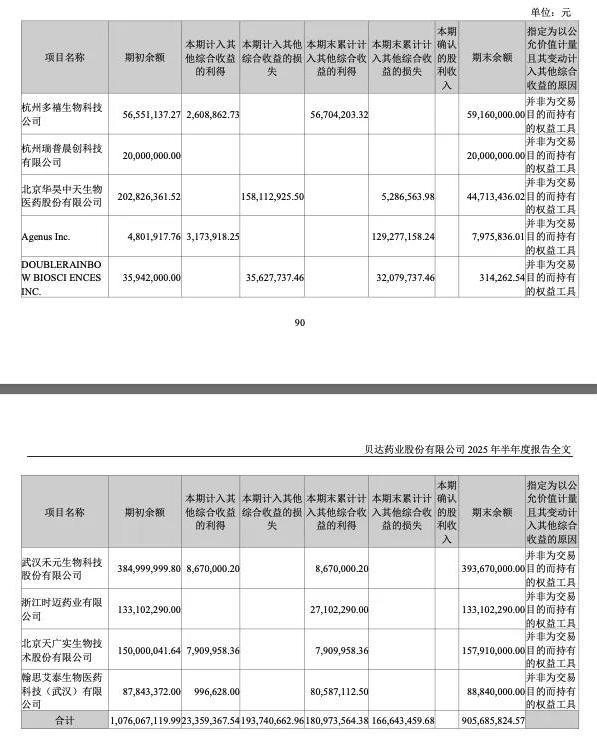

(图片来源:贝达药业半年报)

从上半年的收益来看,贝达药业不算是一个太成功的投资者。今年上半年,公司其他权益投资工具收益,从10.76亿元缩水至9.06亿元。

不过贝达药业总算有一笔投对的钱:今年7月1日,禾元生物成为科创板第五套规则暂停两年后重启的第一个过会的创新药企业。贝达药业是禾元生物的股东之一。近期,创新药市场行情火热,不少投资者都在等着禾元生物成功上市后,贝达药业能获得大笔投资收益。

除了搞投资,贝达药业还在搞房地产。在创新药研发火热的2020年前后,贝达药业还拿了大笔资金用来搞房地产,贝达药业嵊州创新药产业化基地项目已经投入近10亿元。如今,这些在建工程完工转入固定资产入账,每年都会增加一些折旧,这也是贝达药业上半年亏损的原因之一。

眼下,贝达药业流动资产为13.59亿元,低于17.57亿元的流动负债,公司资金承压。此外,贝达药业还拖欠益方生物1.8亿元的里程碑款项。在半年报中,仍然处于“尚未结算”的状态。贝达药业相关人员告诉健识局:“双方还在沟通和协商中,最终消息需要等公司的公开消息”。